کلیات طرح بانک مرکزی با عنوان «مسئولیت، اهداف، ساختار و وظایف بانک مرکزی جمهوری اسلامی ایران» اردیبهشت 1400 بهصورت دوشوری به تصویب مجلس شورای اسلامی رسید.

گزارش شور دوم این طرح توسط کمیسیون اقتصادی مجلس شورای اسلامی در خرداد 1401 منتشر شد. در گزارش «عقبنشینی مجلس از استقلال بانک مرکزی/ عزل و نصب رئیس کل با رئیس جمهور است» به تاریخچه طرح ها و گزارش های مربوط به قوانین بانکداری جمهوری اسلامی ایران و همچنین به مهم ترین تفاوت گزارش شور دوم نسبت به گزارش شور اول اشاره شد.

بعد از مخالفت طیف قابل توجهی از اقتصاددانان با بخش موسوم به استقلال بانک مرکزی در طرح «مسئولیت، اهداف، ساختار و وظایف بانک مرکزی جمهوری اسلامی ایران»، بندهای این بخش از طرح در شور دوم تغییرات گستردهای کرد، به طوریکه می توان گفت موضوع استقلال بانک مرکزی تاحدی از دستور کار طرح خارج شد. با این وجود مرکز پژوهشهای مجلس در دو گزارش اخیر خود پیرامون شور دوم طرح، تلویحا از حذف بندهای مربوط به استقلال بانک مرکزی انتقاد کرده و آن را جزء نقاط ضعف گزارش شور دوم نسبت به شور اول طرح اصلاح بانک مرکزی قلمداد کرد.

| تاریخ | گزارش/طرح | عنوان |

| 1401/05/11 | گزارش مرکز پژوهشهای مجلس شورای اسلامی | اظهارنظر کارشناسی درخصوص گزارش شور دوم «طرح بانکداری جمهوری اسلامی ایران (طرح مسئولیت، اهداف، ساختار و وظایف بانک مرکزی جمهوری اسلامی ایران)»

1 .کلیات و مقایسه با گزارش شور اول |

| 1401/05/01 | گزارش مرکز پژوهشهای مجلس شورای اسلامی | اندازهگیری استقلال قانونی بانک مرکزی در ایران: مقایسه قوانین موجود با شور اول و دوم طرح «مسئولیت، اهداف، ساختار و وظایف بانک مرکزی جمهوری اسلامی ایران» |

| 1401/03/25 | گزارش کمیسیون اقتصادی مجلس شورای اسلامی | گزارش شور دوم طرح مسئولیت، اهداف، ساختار و وظایف بانک مرکزی جمهوری اسلامی ایران |

| 1400/02/26 | طرح مصوب نمایندگان مجلس شورای اسلامی | تصویب کلیات طرح مسئولیت، اهداف، ساختار و وظایف بانک مرکزی جمهوری اسلامی ایران |

این در حالی است که به عقیده بسیاری از اقتصاددانان، استقلال بانک مرکزی از دولت به خصوص استقلال سیاسی که مدنظر طراحان و طرفداران طرح بود اولویت اقتصاد ایران نیست. استدلال های زیادی در این خصوص وجود دارد اما ناظر به گزارش های اخیر مرکز پژوهش ها مواردی را بررسی می کنیم.

آسیب شناسی اشتباه و ناقص تورم در ایران

استدلال اصلی گروهی از اقتصاددانانی که به دنبال استقلال بانک مرکزی هستند آن است که مطابق نظریه ضریب فزاینده پولی، رشد نقدینگی به علت رشد پایه پولی است و این دولت است که عامل اصلی رشد پایه پولی است و باید محدودیتهایی برای این مسیر ایجاد شود. دو انتقاد اصلی به این نگاه از رشد نقدینگی وجود دارد. اول آنکه در این نگاه به نقش سایر اجزای پایه پولی دقت نشده است. در واقع پایه پولی عبارت است از خالص بدهی دولت به بانک مرکزی، خالص دارایی های خارجی بانک مرکزی، بدهی بانک ها به بانک مرکزی و خالص سایر دارایی ها و می بایست نقش هر کدام از این اجزا را به طور جداگانه بررسی کرد. تجویز استقلال بانک مرکزی از دولت ناظر به این تحلیل است که فقط خالص بدهی دولت از بانک مرکزی، جزء غالب پایه پولی است و از تحدید این جزء میتوان پایه پولی را مهار نمود.

بررسی اجزای پایه پولی ایران در چهار دهه گذشته نشان می دهد این تحلیل اشتباه بوده و در بسیاری از دورههای زمانی، سهم بدهی بانک ها به بانک مرکزی و سهم خالص دارایی های خارجی جزء غالب پایه پولی در کشور بوده است و با فرض وجود استقلال بانک مرکزی باز هم پایه پولی غیرقابل مهار می بود. در واقع استقلال بانک مرکزی راه حلی را برای مقابله با رشد اضافه برداشت بانک ها از بانک مرکزی و مدیریت رشد پایه پولی از این محل ارائه نمیدهد. در مورد خالص دارایی های خارجی بانک مرکزی هم وضع همین گونه است. در حالی که هنوز بخش بزرگی از بودجه عمومی کشور، فروش دارایی های سرمایه ای (غالبا نفت و گاز) است و دولت لاجرم برای تبدیل ارزهای حاصل از فروش این منابع نیاز به ریال دارد، استقلال بانک مرکزی، راه حلی درست و بااولویت برای مهار پولی نیست.

انتقاد دوم به تحلیل طرفداران استقلال بانک مرکزی آن است که آن ها مطابق نظریه ضریب فزاینده پولی، رابطه علی از پایه پولی به نقدینگی را مفروض می دانند و از همین رو معتقدند اگر بتوان پایه پولی را مهار کرد می توان جلوی رشد نقدینگی را گرفت. اما مداقه بیشتر در ترازنامه بانک های تجاری به خصوص در بازه زمانی سال های 92 تا 97 که سیاست «سالم سازی نقدینگی» با هدفی مشابه هدف استقلال بانک مرکزی اجرا شد نشان می دهد با وجود اعمال محدودیت در استقراض دولت از بانک مرکزی، موتور رشد نقدینگی توسط نظام بانکی کند نشده و نتیجه این سیاست آن شده است که بدهی بانک ها از بانک مرکزی در برخی از بازه های زمانی، سهم غالب در رشد پایه پولی را بهعهده بگیرد، درواقع این نظام بانکی بوده است که پایه پولی را بهدنبال خود کشانده است نه بالعکس، بحثی که در ادبیات اقتصادی از آن، تحت عنوان «درونزایی پول» معروف است.

آسیب شناسی مشکلات کشور و پاسخی غلط به این مشکلات

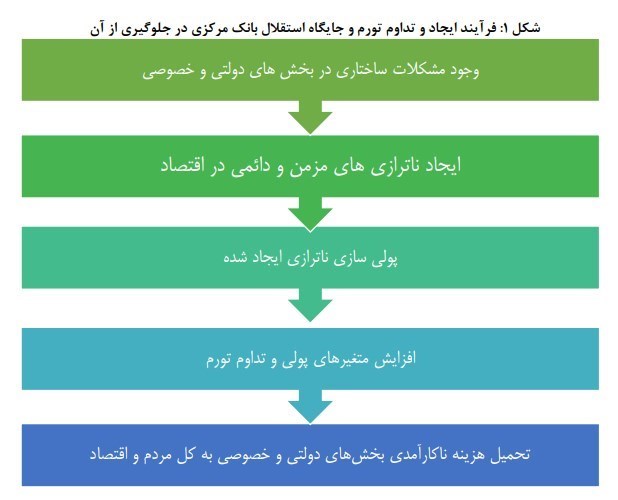

در بخشی از گزارش مرکز پژوهش های مجلس آمده است وجود مشکلات ساختاری در بخش های دولتی و خصوصی و ایجاد ناترازی های مزمن و دائمی در اقتصاد را دولت در نهایت با خلق پول توسط بانک مرکزی حل می کند و هزینه اش را مردم می دهند. پس باید با استقلال بانک مرکزی جلوی سرایت ناکارآمدی ها به نظام بانکی را گرفت.

مرکز پژوهش های مجلس در گزارش خود، مشکلات ساختاری در بخش های دولتی و ایجاد ناترازی مزمن و دائمی در اقتصاد را تنها به پولی سازی ناترازی ها مرتبط می داند که به نظر می رسد تحلیلی ناقص و با هدف بهره گیری در نهایت برای توجیه استقلال بانک مرکزی است. برای بررسی دقیق تر بعضی موارد را می توان موردی بررسی کرد.

برای مثال آیا راه حل کسری صندوق های بازنشستگی که هر ساله سهم کمک دولت به آن ها در بودجه عمومی افزایش می یابد با قطع کمک دولت به آن ها حل خواهد شد؟ برای مثال اگر بانک مرکزی دولت را در کمک به صندوق های بازنشستگی همراهی نکند، شاهد اصلاح این مشکل ساختاری خواهیم بود؟ آیا این روش کشور را با بحران های اجتماعی و سیاسی رو به رو نخواهد کرد؟

یا برای مثال در مورد موضوع یارانه دولت برای آرد و خرید تضمینی گندم؛ اگر زمانی تراز عملیاتی منفی باشد و دولت برای اعطای یارانه و تامین این کالاهای اساسی نیاز به تنخواه بانک مرکزی داشته باشد و بانک مرکزی برای مقابله با تورم از درخواست دولت استنکاف کند، اساسا اداره کشور امکان پذیر خواهد بود؟ و آیا این استنکاف سبب خواهد شد منابع پایداری برای اعطای یارانه کشاورزی ایجاد شود؟ شاید پاسخ این باشد که دولت در نهایت در مضیقه به وجود آمده اقدام به کوچک سازی یا کاهش دیگر هزینه های خود خواهد کرد.

در این زمینه فارغ از آنکه مناقشه زیادی درباره سهم کوچک دولت در تولید ناخالص داخلی نسبت به اقتصادهای برتر دنیا وجود دارد و عده ای کاهش هزینه های دولت را راه حل درستی نمی دانند باید توجه کرد آیا اساسا در کوتاه مدت کاهش هزینه های دولت که بخش اعظمی از آن هزینه های جاری است امکان پذیر است؟ به نظر میرسد مداقه بیشتر در مشکلات ساختاری و ناترازی های اقتصاد نشان می دهد، استقلال بانک مرکزی راهحل با اولویت و راه تامّ و تمام حل این مشکلات نیست و نمیتوان همه مشکلات ساختاری و ناترازیها را به عدم استقلال بانک مرکزی نسبت داد.

اشتباه در انحصار ثبات مالی به ثبات قیمت ها

یکی از اشتباهاتی که به نظر می آید در فروض نگارنده های گزارش مرکز پژوهش های مجلس وجود دارد آن است که ثبات مالی را تنها منحصر در ثبات قیمت ها و کنترل تورم می دانند. این درحالی است که مرور تجربه کشورهای توسعه یافته در دهه های اخیر تناقض این موضوع را نشان می دهد که مهم ترین نشانه آن بحران مالی سال 2008 بعد از سال ها ثبات قیمتی و کنترل تورم در کشورهای دچار بحران بود. این بحران موید این موضوع شد که ثبات قیمتی در بازار محصول کمکی به ثبات اقتصادی نکرده است[1].

برخی از اقتصاددانان پا را فراتر گذاشته و اساسا معتقدند بحران هایی از جنس بحران 2008 به علت تمرکز بیش از حد سیاست گذار پولی بر ثبات قیمت ها بوده است[2]. این مسائل نشان دهنده خلاهای موجود در گفتمان متعارف استقلال بانک مرکزی است. درواقع درحالی که حتی برخی اکتفا به تورم پایین به عنوان هدف سیاست گذار اقتصادی را مردود می دانند[3]، بن مایه گزارش مرکز پژوهش های مجلس تمرکز بر تورم پایین است، هرچند در شماردن اهداف بانک مرکزی حمایت از رشد اقتصادی را هم نام برده باشد.

عدم پاسخگویی و چالش های سیاسی

سیاست های پولی و بانکی یکی از ابزارهای مهم برنامه های توسعه و اسناد بالادستی در ایران برای دولت است. در این زمینه به نظر می رسد اگر دولت نتواند برای برنامه های خود هماهنگی و همراهی بانک مرکزی را داشته باشد هیچ گاه زیر بار مسئولیت عدم موفقیت برنامه های خود نخواهد رفت. در مورد مجلس شورای اسلامی نیز همین نگاه صادق است. نمایندگان مجلس نیز در آینده می توانند با بیان آنکه بانک مرکزی همراهی نکرد از زیر بار مسئولیت همه ناکامی های قوانین مصوب خود شانه خالی کنند.

برای نمونه می توان به مخالفت محمود احمدی نژاد با مصوبه مجلس در خصوص استقلال بانک مرکزی در سال 1389 اشاره کرد. احمدی نژاد در کنفرانس مطبوعاتی خود پس از مصوبه مجلس گفت: « طبق قانون اساسی ما سه قوه داریم و استقلال بانک مرکزی جز به مفهوم سپردن اختیار سیاستهای پولی به بخشخصوصی یا سرمایهداران نخواهد بود». این موضوع در دولت روحانی نیز به نحو دیگری پررنگ تر بود. بانک مرکزی و دولت روحانی نیز مخالف استقلال بانک مرکزی بودند و حتی حسن روحانی به اختیارات قانونی خود به عنوان رئیس قوه مجریه قانع نبود و پیشنهاد تاسیس شورای عالی سران سه قوه را برای افزایش اختیارات خود داد. حال سوال این است با وجود اینکه شرایط اقتصاد سیاسی ایران این چنین است، آیا استقلال بانک مرکزی، چالش های جدید سیاسی برای کشور به وجود نمی آورد؟

تمرکز بر یک متغیر اسمی بهجای متغیرهای حقیقی

هیچ اختلافی وجود ندارد که تورمهای بالا و نوسانات زیاد تورم، آسیبهای زیادی به اقتصاد ایران وارد کرده و میکند، با این وجود اینکه توصیه های سیاستی، وزن بیشتری را به مهار نقدینگی و کنترل تورم دهند یا رشد اقتصادی از مسیر تشکیل سرمایه با سیاستهایی نظیر هدایت اعتبار، محل نزاع است. هرچند طرفداران استقلال بانک مرکزی در ایران ادعا میکنند به هدف توسعهای برای بانک مرکزی پایبند هستند اما اصرار و تمرکز بر استقلال بانک مرکزی توسط آن ها موید آن است که تورم را مسئله اصلی سیاست گذار پولی در اقتصاد ایران میدانند.

البته ممکن است طرفداران استقلال بانک مرکزی بگویند با تمرکز بر کنترل تورم می خواهند مسیر رشد اقتصادی را فراهم کنند اما برخی مطالعات نشان میدهد نرخ تورم در بهبود بخش حقیقی بیتأثیر است[4]. مطالعاتی نیز درباره افت عملکرد اقتصادی کشورها پیرو تمرکز برکاهش تورم به عنوان اولویت اصلی وجود دارد[5]. جدای از بی تاثیر بودن یا مخرب بودن اولویت تورمی برای بانک مرکزی، برخلاف آنچه تصور می شود تجاربی در کشورهای دنیا وجود دارد که نشان می دهد لزوما رابطه معکوسی میان تورم و رشد اقتصادی وجود ندارد. برای نمونه می توان به ژاپن طی دهه های 1950-1970 یا کره جنوبی در بازه 1960-1980 اشاره کرد.

البته این بدان معنا نیست که بانک مرکزی نباید به عوامل رشد تورم توجه کند و نسبت به تورم بی تفاوت باشد بلکه هشداری است نسبت به آنکه اگر تورم اولویت اقتصاد قرار گیرد و طبیعتا اگر در دوگانه توسعه و کنترل تورم، سیاست گذار به سمت کنترل تورم غش کند و با وجود آنکه در یک دهه گذشته تشکیل سرمایه خالص در ایران تقریبا صفر بوده است، این سیاست چه پیامدهای اقتصادی می تواند داشته باشد.

استقلال؛ چرا فقط بانک مرکزی؟

طرفداران استقلال بانک مرکزی معتقدند دولت ها به علت آنکه می خواهند در مدت کوتاه حضور خود در مسئولیت محبوبیت به دست بیاورند اقدام به انجام پروژه ها و فعالیت هایی می کنند که نیاز به تامین مالی دارد و با توجه به محدودیت نقدینگی، از بانک مرکزی استقراض می کنند. این کار شاید در کوتاه مدت آثار ظاهرا مثبتی داشته باشد اما در بلندمدت سبب افزایش تورم و بی ثباتی های اقتصادی خواهد شد. به همین منظور می بایست تصمیم گیری در خصوص سیاست های پولی، مستقل از دولت باشد و توسط اقتصاددانان مستقل انجام شود.

پرسش مهم در این زمینه آن است که اگر تصمیمات دولت در سیاست های پولی را باید محدود کرد چرا نباید فکری به تصمیمات دولت در سیاست های مالی کرد؟ درواقع اگر دولت صلاحیتی در تعیین حجم پول و نرخ بهره ندارد چرا در تعیین چگونگی مصرف دارای صلاحیت است؟ چرا نباید سیاست های مالی نیز از دولت مستقل شود؟ این یک تناقضی است که در چارچوب نظری استقلال بانک مرکزی نمایان است[6].

فارغ از سیاست های مالی، با استدلال مربوط به استقلال بانک مرکزی که سیاست گذاری برای هر حوزه ای باید به متخصصان داده شود و از دخالت سیاسی دولت هایی که کوتاه مدت بر سرکار هستند مصون باشد چرا در حوزههای نظامی، دیپلماسی و محیط زیست نباید به استقلال از دولت فکر کرد؟ اگر با این منطق، استقلال از دولت به همه حوزه ها تعمیم یابد دیگر حوزه تصمیم گیری و مداخله ای برای دولت باقی نمی ماند[7].

تامین مالی ناسالم تر دولت با استقلال بانک مرکزی

به عقیده طرفداران استقلال بانک مرکزی، بعد از استقلال بانک مرکزی دولت دیگر نمی تواند به راحتی از بانک مرکزی استقراض کند. از همین رو دولت کسری بودجه را کاهش می دهد و مهم ترین بخش از عوامل اصلی رشد نقدینگی و تورم کنترل خواهد شد. در این زمینه بررسی تجربه ایران و بسیاری از کشورهای دیگر بسیار حائز اهمیت است. درواقع دولت در عموم کشورهایی که مشکل کسری بودجه دارند و به سراغ استقلال بانک مرکزی رفتند به روش های ناسالم تری برای جبران کسری روی آوردند.

در ایران نیز یکی از این روش های ناسالم، انتشار بی رویه اوراق مالی اسلامی بوده است. برای نمونه بعد از روی کار آمدن دولت حسن روحانی و در شرایطی که تحریم های نفتی و بانکی منابع ارزی دولت را بسیار محدود کرده بوده و دولت هم تا حدی مقید به عدم استقراض مستقیم از بانک مرکزی بود، دولت اقدام به انتشار اوراق مالی اسلامی کرد به طوریکه مطابق قانون بودجه، حجم انتشار این اوراق در سال 99 نسبت به سال 93 بیش از 80 برابر افزایش یافت. باتوجه به آنکه روشن است این اوراق، غالبا صرف هزینه های جاری دولت شده است می توان اینگونه نتیجه گرفت که قید عدم استقراض دولت از بانک مرکزی، نتوانسته است دولت را در کاهش ترازعملیاتی خود ترغیب کند.

بجز جبران کسری بودجه از مسیر اوراق مالی اسلامی، جبران بخشی از تعهدات دولت، شرکت های دولتی یا سازمان تامین اجتماعی از نظام بانکی در این سال ها نشان می دهد کاهش سهم خالص بدهی دولت از بانک مرکزی آدرس دقیقی نیست و ردپای جبران بخشی از کسری بودجه را می بایست در جزء بدهی بانک ها به بانک مرکزی مشاهده نمود. چه آنکه واضح است استقراض دولت و شرکت های دولتی از نظام بانکی می تواند تا حدودی سهم بخش خصوصی از تسهیلات بانکی را کم کند ضمن آنکه اثرات تورمی آن مشابه همان استقراض دولت از بانک مرکزی است.

در نهایت می توان اینگونه نتیجه گرفت اگر دولت اصلاح ساختاری بودجه را انجام ندهد، استقلال بانک مرکزی نمی تواند اهرم مناسب، مشوق و کارآمدی برای کاهش کسری بودجه دولت باشد و دولت در نهایت از روشهای بدتری تامین مالی کسری بودجه را انجام خواهد داد.

چالش کارآمدی استقلال ابزاری و اهداف

یکی از نکات مهم در بخش 1-2 گزارش مرکز پژوهش ها رسیدن بانک مرکزی به استقلال در اهداف و ابزار، تحت استقلال سیاسی است. با وجود آنکه در پاراگراف اول این بخش به حمایت از رشد اقتصادی و کمک به اشتغال و حمایت از سیاست های اقتصادی کشور به عنوان یکی از اهداف بانک های مرکزی اشاره شده است اما در ادامه وقتی به مطالعات خارجی استناد می کند تنها مواردی را اشاره می کند که هدف بانک مرکزی تورم بوده است نه تامین مالی توسعه. در بخش «تمرکز بر یک متغیر اسمی به جای متغیرهای حقیقی» به چالش های تمرکز بر تورم پرداختیم.

اما استقلال بانک مرکزی ایجاب می کند لنگر اسمی دیگری غیر از نرخ بهره گزینش نشود. با این حال ملاحظاتی پیرامون کارآمدی این ابزار سیاست گذار پولی، در شرایط اقتصاد ایران وجود دارد. در واقع با توجه به شرایط اقتصاد ایران و سهم بیش از 70 درصدی شبه پول در نقدینگی، افزایش نرخ بهره برای کنترل تورم هزینه زیادی را به سیستم بانکی تحمیل می کند. با افزایش نرخ بهره، خلق پول توسط نظام بانکی برای پرداخت بهره به سپرده ها افزایش خواهد یافت. همچنین با توجه به آنکه سهم دهک های پردرآمد از حجم سپرده های بانکی بسیار بیشتر از دهک های متوسط و کم درآمد است، افزایش نرخ بهره به تعبیری حق سکوت به ثروتمندان است تا نقدینگی خود را وارد بازار دارایی و محصول نکنند. برخی مطالعات نیز نشان می دهد افزایش نرخ بهره برای کاهش تقاضا جای تردید دارد و حتی می تواند زمینه رشد نقدینگی بالاتر و تشدید فشار های تورمی در بلندمدت را نیز فراهم آورد[8].

نکته دیگر که پیش نیاز کارآمدی نرخ بهره برای کنترل تورم است آن است که اساسا تقاضا در ایران کشش قابل توجهی به نرخ بهره داشته باشد. درواقع زمانی که دریافت اعتبارات خرد توسط تولیدکننده و مصرف کننده هم از منظر توانایی دربازپرداخت با نرخهای بهره بالا و هم از منظر تسهیل در دسترسی، امکان پذیر نباشد، کارآمدی کنترل تورم از طریق کنترل بهره زیر سوال است.

بعد از امکان کارآمدی ابزار نرخ بهره نوبت به آن می رسد که به این سوال پاسخ داده شود که آیا اساسا جنس تمام تورم های بالا در کشور به علت فشار سمت تقاضا بوده است یا به علت فشار از سمت عرضه بوده است؟ پاسخ به این سوال و یا تحلیل دلایل تورم هر کدام یک توصیه سیاستی متفاوتی را پیش روی سیاست گذار اقتصادی قرار می دهد. برای مثال ممکن است تورم، ناشی از افزایش قیمت های جهانی به علت جنگ یا خشک سالی یا جهش نرخ ارز باشد. در این شرایط سیاست های انقباض پولی و افزایش نرخ بهره می تواند اقتصاد را به رکود ببرد. اتفاقی که در بازه سال های 1392 تا 1396 در کشور شاهد آن بودیم.

البته که تغییر لنگر اسمی تورم از نرخ ارز به نرخ بهره می تواند در بلندمدت اقدام مثبتی برای اقتصاد ایران باشد اما به نظر می رسد با توجه به شرایط اقتصاد ایران در کوتاه مدت، این اقدام نه امکان کارآمدی دارد و نه امکان اجرا دارد. ضمن آنکه حرکت در مسیر تغییر لنگر اسمی تورم صرفا مستلزم استقلال سیاسی بانک مرکزی نیست. هم اکنون نیز بانک مرکزی با اجرای عملیات بازار باز و تمرین در آن تا حدی اراده کرده است که کنترل بر نرخ بهره را در دست بگیرد. مهم ترین محدودیت های بانک مرکزی در اجرای عملیات بازار باز، جبران کسری بودجه از مسیر انتشار اوراق (که نرخ بهره هدف بانک مرکزی را تحت تاثیر قرار داده) و محدودیت ها در کنترل حساب سرمایه است. محدودیت هایی که راه حل آن ها اصلاحات ساختاری است نه استقلال بانک مرکزی.

تجربه جهانی

استدلال دیگر مدافعین استقلال بانک مرکزی، بررسی تجارب جهانی است. استدلال در این زمینه آن است که در اغلب کشورهای توسعه یافته بانک مرکزی از استقلال بالایی برخوردار است. در این خصوص دو نکته به نظر می آید اول آنکه در این بررسی همه کشورهای توسعه یافته و همه بازه های زمانی بررسی نمی شوند. برای نمونه هیچگاه مداخله دولت در بانک مرکزی در کشورهای شرق آسیا نظیر ژاپن، کره جنوبی و چین بیان نمی شود. نکته قابل توجه آنکه حتی بانک جهانی در گزارشی با عنوان « چند درس از معجزه شرق آسیا[9]» مکانیسم تخصیص اعتبار در این کشورها را یکی از عوامل اصلی معجزه اقتصادی شرق آسیا می داند. هدایت اعتبار سیاستی است که مستلزم دخالت دولت است و اساسا با گفتمان استقلال بانک مرکزی در تضاد است.

نکته دوم آن است که فارغ از مثال های نقضی که در خصوص رابطه مثبت میان استقلال بانک مرکزی و توسعه یافتگی کشورها در دنیا وجود دارد اساسا صحت استقلال بانک های مرکزی در عمل نیز زیر سوال است. در حالی که مرکز پژوهش ها در گزارش خود به اندازه گیری درجه استقلال بانک مرکزی و مقایسه آن با دیگر کشور ها پرداخته است، بحران اقتصادی سال 2008 این ایده در مورد استقلال بانک مرکزی را که «هر چه بیشتر بهتر[10]» را زیر سوال برده است[11] و برخی از اقتصاددانان را واداشت تا استقلال بانک مرکزی را گفتمانی شکست خورده معرفی نمایند[12].

در عموم کشورهایی که گفته می شود بانک مرکزی در آن ها از استقلال برخوردار است در بحران های اقتصادی به دستور دولت ورود مستقیم دارند. برای مثال فدرال رزرو در بحران مالی 2008 و پاندمی کرونا در 2019 بهدستور دولتهای وقت آمریکا اقدام به افزایش حجم پول به منظور سیاستهای صلاحدیدی دولت کرد. درواقع دولت ها در کشور های توسعه یافته هر زمان اراده کنند می توانند بانک مرکزی را مجبور به اقدامات مورد نظر خود کنند.

آچه طرفداران استقلال بانک مرکزی به عنوان وضعیت ایده آل در کشورهای توسعه یافته نشان می دهند شرایطی است که این کشورها به اولاً به وضعیتی رسیدهاند که با وجود یک نظام مالیاتی پیشرفته، دیگر کسری بودجه مضمن و ساختاری ندارند، ثانیاً دوره گذار به توسعه صنعتی را پشتسر گذاشتهاند و دیگر با چالشهایی از جنس چالشهایی که کشورهای در حال توسعه برای تأمین مالی برنامه صنعتی خود با آن دستوپنجه نرم میکنند مواجه نیستند، ثالثاً بحرانهایی نظیر جنگ اقتصادی، تحریم، خروج سرمایه و عدم امکان تشکیل سرمایه از مسیر سرمایهگذاری خارجی در این کشورها وجود ندارد اما ایران با این مشکلات مواجه است، مشکلاتی که هر کدام بهنحوی سبب شکست بازار میشود و نیاز به مداخله فعالانه دولت را مهمتر میکند.