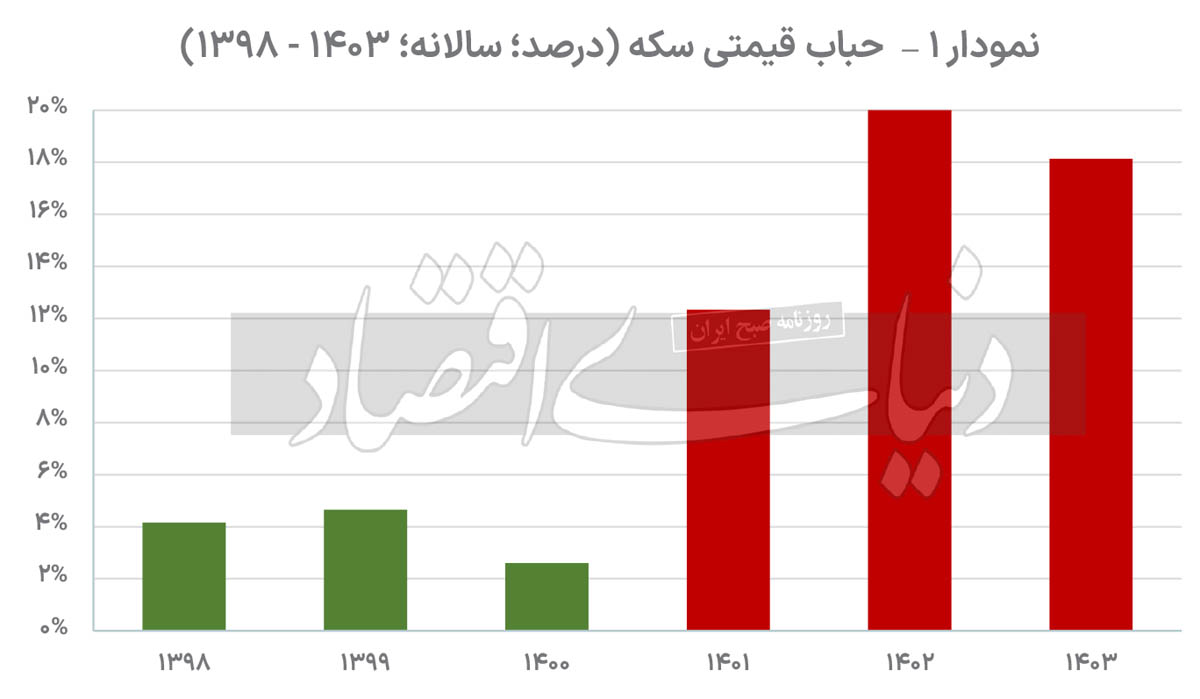

بررسیها نشان میدهد در سهسال اخیر حباب سکه به شکل قابل توجهی بزرگ شده است. حباب دارایی محبوب سالهای اخیر از تفاوت قیمت بازاری و ارزش ذاتی این دارایی محاسبه میشود. بزرگ شدن حباب سکه میتواند منعکسکننده چند نکته باشد و میتوان چند سناریو در رابطه با این پدیده مطرح کرد. برخی این موضوع را به انتظار افزایش قیمت طلای جهانی مرتبط میدانند که نسبت به سایر داراییها با تقاضای بیشتری روبهرو است. برخی نیز معتقدند با توجه به اصطکاکها و محدودیتهای موجود در بازار ارز، معامله در بازار سکه راحتتر و تقاضا برای خرید آن بیشتر است؛ اما عامل دیگر این است که پایین بودن نرخ واقعی بازار ارز در شرایط بالا رفتن درآمدهای نفتی منجر به هجوم تقاضا به بازار طلا شده است. این موضوع پس از سال۱۴۰۱ به وضوح قابل مشاهده است و میتواند بهعنوان عاملی برای بزرگ شدن حباب سکه مطرح شود.

حباب سکه طلا در بازار ایران در سه سال گذشته در سطوح بیسابقهای بزرگ شده است. ارزش ذاتی این دارایی تابعی از نرخ ارز و قیمت این فلز در بازار جهانی است اما انتظارات فعالان اقتصادی از آینده قیمتها باعث ارزشگذاری بیش از ارزش ذاتی و بهاصطلاح شکلگیری حباب در قیمت این دارایی میشود. نرخ ارز تاثیر بسزایی در انتظارات تورمی افراد جامعه دارد و تغییرات آن تا پیش از سال ۱۴۰۱ تا اندازه بالایی با حباب قیمتی سکه همبستگی داشته است، اما پس از این سال همبستگی بین این دو تا حدودی کاهش یافته و حباب سکه بیش از حد انتظار افزایش داشته است.

شیوه محاسبه حباب سکه به این صورت است که باید حاصل ضرب قیمت اونس جهانی طلا در نرخ دلار، وزن سکه و 0.9 را بر 31.1 تقسیم کنیم و در آخر حاصل محاسبه را با حق ضرب جمع کنیم. محاسبات نشان میدهد با بهبود نسبی صادرات نفت و افزایش درآمدهای دولت، سرمایهگذاران معتقد به کنترل نرخ بازار آزاد ارز توسط دولت میشوند و نرخ حقیقی ارز را بالاتر از نرخ بازار میپندارند؛ به همین دلیل بوده است که فعالان بازار به خرید سکه در قیمتهای بالاتر از ارزش ذاتی روی آوردهاند. بااینحال، قیمت جهانی این فلز نیز در این مدت افزایش داشته و طبق پیشبینی موسسات معتبر مالی به نظر میرسد این صعود ادامهدار باشد. این چشمانداز مثبت از آینده قیمت طلا سبب میشود که سرمایهگذاران حاضر باشند در قیمتهایی بیش از ارزش ذاتی نسبت به خرید سکه اقدام کنند و حباب این دارایی بزرگتر شود. بزرگتر شدن حباب سکه از سال 1401 و همزمانی آن با افزایش کنترل دولت بر بازار ارز، در واقع، بهنوعی نشاندهنده انتظارات تورمی فعالان بازار نیز هست.

گرچه، دولت طی این دوره نوسانات نرخ ارز را محدود کرده، اما به نظر میرسد همچنان انتظارات تورمی فعالان بازار پابرجاست و این انتظارات تورمی خود را در قالب حباب سکه نشان میدهند، به این دلیل که نمیتواند مستقیما در نرخ ارز نمود پیدا کند. شاید یکی از مهمترین دلایلی که بهرغم سیاستهای انقباضی بانک مرکزی، تورم همچنان در سطوح بالایی قرار دارد، فروکش نکردن انتظارات تورمی فعالان بازار باشد. حباب قیمتی سکه در سالهای اخیر، دچار افزایش بیسابقهای شده است. این شاخص در ماههای اخیر در حدود ۱۸درصد بوده و حتی در مقاطعی به رکود تاریخی 23 درصد نیز رسیده است؛ این در حالی است که میانگین این شاخص تا پیش از سال 1401 حدود 4.5درصد بوده و از این حیث، ارقام فعلی، در مقایسه با دورههای پیشین دارای تفاوتی بسیار قابلتوجه است.

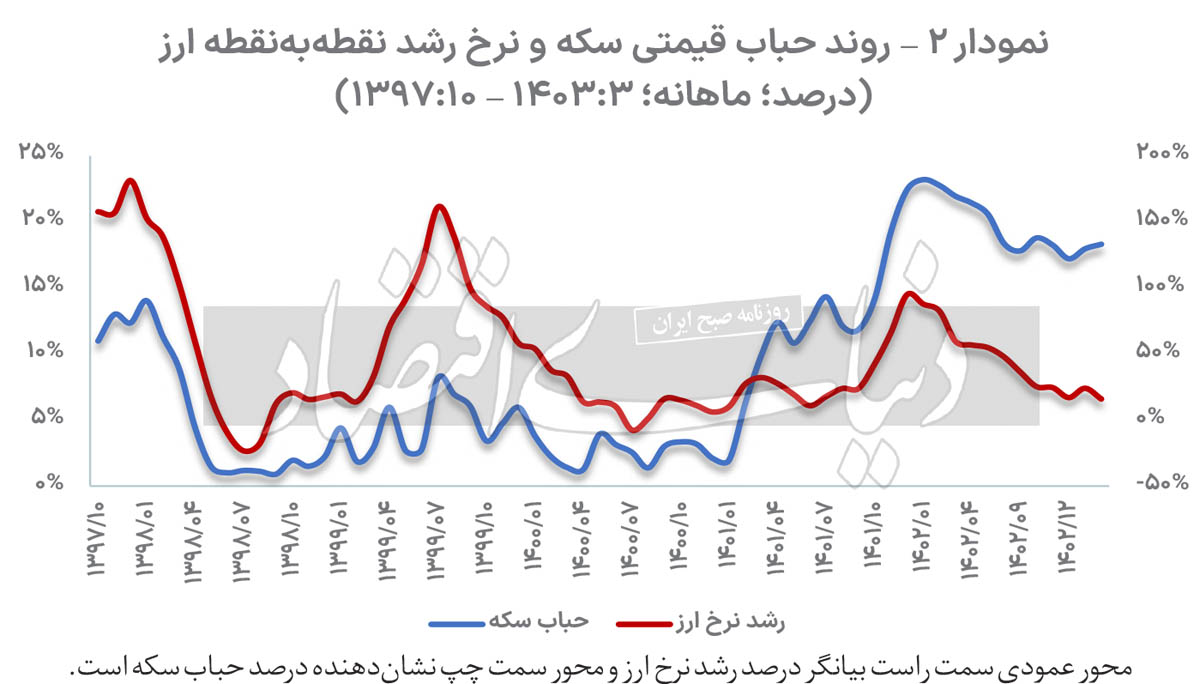

دو عامل قیمت جهانی و نوسانات نرخ ارز اثرگذاری بالایی بر حباب این دارایی دارند. نرخ ارز در کشور به عنوان یک لنگر تورمی برای فعالان اقتصادی عمل میکند و انتظارات افراد از چشمانداز قیمت داراییها وابستگی بالایی به تغییرات این نرخ دارد. از این جهت نوسانات نرخ ارز نسبت به تغییرات قیمت جهانی طلا تاثیر بیشتری بر حباب سکه داشته است. همبستگی بین رشد نرخ ارز و حباب سکه در بازه سال 1397 تا انتهای سال 1399 بیش از 80درصد بوده است اما بعد از این تاریخ، همبستگی بین این دو متغیر بهشدت افت کرده و به حدود 35درصد رسیده است (همبستگی معیاری است که نشاندهنده شدت رابطه بین دو متغیر است و هرچقدر به عدد 100 نزدیکتر باشد به معنی رابطه قویتر و شدیدتر است).

این موضوع در نوع خود جالب توجه است و نشان از یک تغییر رفتار در میان فعالان بازار طلا دارد. در نمودار 2، کاملا مشهود است که شدت نوسانات نرخ ارز از سال 1397 تا سال 1403، از یک روند نزولی برخوردار بوده و شدت شوکها طی زمان کم و کمتر شده است. با این وجود، حباب سکه از سال 1400 یک روند افزایشی نسبتا شدید را آغاز کرده است که به نوعی دارای یک نوع تناقض با رفتار قبلی سرمایهگذاران است. در واقع، آنچه رخ داده گرچه کمی متناقض به نظر میرسد اما همانطور که در ادامه میآید این مساله به ارزشگذاری فعالان بازار طلا از ارزش حقیقی دلار و روند آتی آن در بلندمدت برمیگردد.

حباب قیمتی سکه در نتیجه انتظار فعالان بازار از آینده قیمت طلا شکل میگیرد. نرخ ارز و قیمت جهانی طلا دو عامل مهمی هستند که چشمانداز قیمت این فلز گرانبها را ترسیم میکنند. قیمت جهانی طلا به صورت روزانه در بازارهای بینالمللی تعیین میشود و از این جهت که قیمت جهانی طلا مبنای ارزشگذاری آن در ایران است، به طور مستقیم بر قیمت طلا و سکه در ایران اثر دارد. قیمت طلا در بازار داخلی از طریق نرخ ارز به واحد پول ملی تبدیل میشود؛ در نتیجه تغییرات این نرخ نیز مستقیما قیمتها را در بازار داخلی متاثر میکند. این دو عامل ارزش ذاتی سکه را تعیین میکنند اما حباب در قیمت داراییها به معنی افزایش قیمت به سطوحی بیش از ارزش ذاتی است.

شکلگیری حباب معلول انتظارات فعالان بازار از روند آتی یک دارایی است؛ به این معنی که اگر عمده افراد انتظار داشته باشند که رشد قیمت یک دارایی ادامهدار خواهد بود، تمایل دارند که مبلغی بیش از ارزش ذاتی برای آن دارایی بپردازند. در ایران جهشهای نرخ ارز در سالهای گذشته، تا حد زیادی انتظارات تورمی افراد جامعه را شکل داده است. به عبارتی فعالان اقتصادی، بر اساس نوسانات نرخ ارز، تورم آتی را پیشبینی میکنند و در صورتی که انتظار روندی فزاینده برای تورم در آینده داشته باشند، نسبت به خرید سکه در قیمتهایی بالاتر از ارزش ذاتی اقدام میکنند. به همین علت حباب قیمتی سکه همبستگی بالایی با رشد نرخ ارز داشته است، اما پس از سال ۱۴۰۱ حباب سکه دچار افزایش شدیدی شده است که به طور کامل با رشد نرخ ارز قابلتوجیه نیست.

پس از این سال درآمدهای نفتی کشور با بهبود نسبی همراه شده است. افزایش درآمدهای نفتی توانایی دولت برای کنترل نرخ ارز را افزایش میدهد و سبب میشود که دولت با تکیه بر این درآمدها نرخ ارز در بازار را کنترل کند. به نظر میرسد فعالان بازار در این دوره به علت دخالت دولت در بازار، نرخ ارز را پایینتر از میزان حقیقی آن برآورد کردهاند و به همین دلیل نسبت به تقاضای سکه اقدام کردهاند و این عامل سبب شده که قیمت این دارایی به بیش از ارزش ذاتی آن افزایش یابد و حباب قیمتی این دارایی به چنین سطوح بیسابقهای برسد. به عبارت دیگر سرمایهگذاران انتظار داشتهاند که به دلیل اینکه دولت نمیتواند در بازه بلندمدت به عرضه گسترده ارز در بازار ادامه دهد، در نهایت نرخ بازار آزاد افزایش پیدا خواهد کرد و از این جهت خرید سکه در قیمتهای بالاتر از ارزش ذاتی از لحاظ اقتصادی، اقدامی عقلایی به حساب میآید. از سوی دیگر از اواسط سال ۱۴۰۱ قیمت جهانی این فلز ارزشمند، روندی صعودی داشته است و موسسات بزرگ مالی انتظار دارند که این روند کماکان ادامه داشته باشد.

شکلگیری چنین چشمانداز مثبتی از قیمت طلا در بازار جهانی نیز عامل موثری برای افزایش تقاضا و به تبع آن حباب در قیمت بوده است. هرچند که این دو عامل در بلندمدت روند حباب را شکل دادهاند اما تنشهای ژئوپلیتیک نیز حباب سکه را در کوتاهمدت متاثر ساختهاند.

به عنوان مثال خروج یکجانبه آمریکا از برجام در سال 97، انتظارات تورمی در کشور را بهشدت افزایش داد و به این طریق حباب قیمتی بالایی در سکه پدید آمد که زمینهساز سیاست حراج سکه توسط بانک مرکزی در آن سالها شد یا تنش بین ایران و رژیم صهیونیستی و عملیات «وعده صادق» در فروردین سال جاری نیز سبب جهش در حباب این دارایی شد؛ اما همانطور که گفته شد این تنشها در بازه زمانی کوتاهمدت بر حباب سکه اثرگذار بودهاند و روند بلندمدت آن عمدتا بر اساس انتظارات فعالان اقتصادی از قیمت جهانی طلا و بهخصوص نرخ ارز نشات میگیرد.

بزرگتر شدن حباب سکه از سال 1401 و همزمانی آن با افزایش کنترل دولت بر بازار ارز، در واقع، بهنوعی نشاندهنده انتظارات تورمی فعالان بازار نیز هست. گرچه، دولت طی این دوره نوسانات نرخ ارز را محدود کرده، اما به نظر میرسد همچنان انتظارات تورمی فعالان بازار پابرجاست و این انتظارات تورمی خود را در قالب حباب سکه نشان میدهد به این دلیل که نمیتواند مستقیما در نرخ ارز نمود پیدا کند. شاید یکی از مهمترین دلایلی که بهرغم سیاستهای انقباضی بانک مرکزی، تورم همچنان در سطوح بالایی قرار دارد، فروکش نکردن انتظارات تورمی فعالان بازار باشد.

اینکه حباب سکه تا چه اندازه میتواند به روند افزایشی خود ادامه دهد، مسالهای است که عمدتا به مقدار کنترل نرخ ارز توسط دولت بستگی دارد. اگر بانک مرکزی اجازه تعدیل به نرخ ارز، متناسب با تورم موجود در اقتصاد، را ندهد، همچنان این امکان وجود دارد که فعالان بازار طلا اندازه حباب در بازار سکه را بزرگ و بزرگتر کنند. البته ریسک بزرگی که در این بین برای سرمایهگذاران سکه وجود دارد، این است که در صورت وقوع هرگونه گشایش سیاسی و کاهش تنشها با غرب، ممکن است چشمانداز بلندمدت نرخ ارز برای فعالان بازار تغییر پیدا کرده و بهیکباره حباب سکه با فروپاشی مواجه شود که این موضوع میتواند زیان بالایی برای سرمایهگذاران سکه رقم بزند.