ترکیه تا چند سال پیش یکی از ستارههای توسعۀ اقتصادی بود

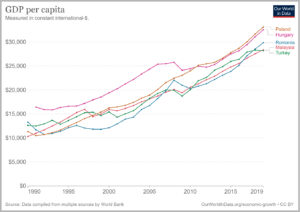

ترکیه، تا پیش از شروع قرن جدید، درآمد متوسطی داشت و اقتصادش با سرعت ثابتی رشد میکرد. ولی در حوالی سال ۲۰۰۱ پیشرفتش دوچندان شد و الگویی مشابه نمونههای موفق اروپای شرقی و مالزی را در پیش گرفت. پس از سال ۲۰۱۰ اوضاع بهتدریج دگرگون شد: ارزش لیر سقوط کرد؛ تورم زیاد شد و کار به جایی رسید که برخی گفتند ترکیه نیز به سرنوشت ونزوئلا گرفتار خواهد شد. چه اتفاقی افتاده بود؟ چرا ترکیه نتوانست رونق اقتصادیاش را حفظ کند؟ آیا الگوهای اقتصادی نامناسب آنها به این روز انداخته بود یا پای تصمیمات سیاسی مردی در میان بود که از سال ۲۰۰۳ در راس دولت ترکیه قرار داشت؟

سال ۲۰۱۴ خبرنگاری از ترکیه با من تماس گرفت؛ میخواست راجعبه مطلبی که با عنوان «شورش نوفیشری» در وبلاگم نوشته بودم صحبت کند. در آن مطلب از معدود اقتصاددانهای حوزۀ اقتصاد کلان گفته بودم که روی این ایده کار میکردند که نرخ بهرۀ پایین -چیزی که اکثر مردم فکر میکنند منجر به افزایش تورم میشود- ممکن است درعمل تورم را کاهش دهد. او گفت موضوع برایش جالب بوده چون رئیسجمهور ترکیه، رجب طیب اردوغان، و دولتش همین ایده را دنبال کردهاند و به دنبال تأییدگرفتن از اقتصاددانها بودهاند. وقتی به او گفتم که ایدۀ نوفیشری احتمالاً اشتباه است و اینکه آن کاهش نرخ بهره احتمالاً درنهایت تورم را تشدید میکند بهنظرم ناامید شد.

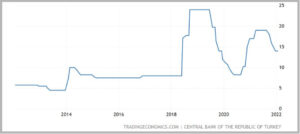

حالا تمام آن کشور دلیلی برای ناامیدشدن دارند. اردوغان در تمام دوران تصدی مسئولیتش -ابتدا از ۲۰۰۳ بهعنوان نخستوزیر و حالا از ۲۰۱۴ بهعنوان رئیسجمهور- بارها و بارها مجدّانه برای کاهش نرخ بهره مبارزه کرده است. هر بار که بانک مرکزی میخواست نرخ بهره را بالا ببرد (مثلاً برای متوقفکردن بحران پولی در ۲۰۱۸) اردوغان فشار میآورد که دوباره نرخ بهره را پایین بیاورند. در اینجا سابقۀ نرخ بازخرید 1 یکهفتهای بانک مرکزی را، به نقل از وبسایت تریدینگ اکونومیکس، میبینیم:

بااینحساب، اوضاع برای ترکیه چطور پیش رفت؟ آیا وجود رهبری که مدام برای کاهش نرخ بهره تلاش میکند، مثل کاری که سالها اردوغان انجام داد، آنطور که نوفیشریها احتمالش را میدادند به کاهش تورم منجر شد؟

نه، نشد.

متن بالای تصویر: تورم ترکیه به حدود ۵۰ درصد رسید، بالاترین میزان در دو دهۀ اخیر

متن پایین تصویر: طبق اعلام مؤسسۀ آمار ترکیه، قیمت کالاهای مصرفی نسبت به ماه گذشته ۱۱ درصد رشد داشت، یعنی بالاتر از پیشبینیهای تحلیلگران

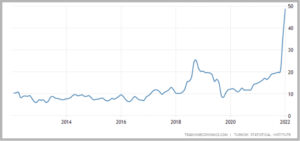

با نگاهی به نرخ تورم این کشور در چند سال اخیر، مشخص است که تورم ترکیه در یک سیر صعودی انفجاری افتاده است:

اگر دولت ترکیه همین حالا اقداماتی جدی برای بهکنترلدرآوردن این موضوع انجام ندهد (که در ادامه خواهیم گفت که این اقدامات باید چه باشد) میتواند به فاجعۀ عظیمی منجر شود، چیزی شبیه آنچه باعث شد ونزوئلا در سالهای اخیر سقوط اقتصادی تمامعیاری را تجربه کند. صحبت از گرسنگی فراگیر، فقدان مراقبتهای پزشکی اولیه و فروپاشی نظام بهداشت است که درنهایت به آشفتگی اجتماعی و خشونت میانجامد.

و غمانگیزیِ این اتفاق دوچندان خواهد بود، چراکه ترکیه تا چند سال پیش خارقالعاده عمل کرده بود و یکی از ستارههای بهحقِ توسعۀ اقتصادی دنیا بود.

معجزۀ ترکیه

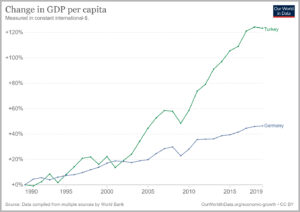

اقتصاد ترکیه تا قبل از آغاز قرن جدید با سرعت ثابتی درحال رشد بود، کشوری با درآمد متوسط که بهآهستگی و با سرعت کشورهای توسعهیافته رشد میکرد. اما حوالی سال ۲۰۰۱ یا همان زمانها بود که جهش کشور آغاز شد و از آن زمان به بعد استانداردهای زندگی در آنجا ارتقای دوچندانی پیدا کرد. بیایید به عملکرد این کشور در مقایسه با آلمان (بهعنوان کشوری ثروتمند که سرمایهگذاریهای زیادی هم در ترکیه انجام میدهد) نگاهی بیندازیم:

اقتصاد ترکیه تا قبل از آغاز قرن جدید با سرعت ثابتی درحال رشد بود، کشوری با درآمد متوسط که بهآهستگی و با سرعت کشورهای توسعهیافته رشد میکرد. اما حوالی سال ۲۰۰۱ یا همان زمانها بود که جهش کشور آغاز شد و از آن زمان به بعد استانداردهای زندگی در آنجا ارتقای دوچندانی پیدا کرد. بیایید به عملکرد این کشور در مقایسه با آلمان (بهعنوان کشوری ثروتمند که سرمایهگذاریهای زیادی هم در ترکیه انجام میدهد) نگاهی بیندازیم:

تغییر در سرانۀ تولید ناخالص داخلی محاسبه شده بر اساس دلار ثابت بینالمللی

عملکرد ترکیه بههیچوجه بد نیست. مسیر رشد این کشور خیلی شبیه نمونههای موفق اروپای شرقی مثل لهستان، رومانی و مجارستان و همچنین مالزی است.

سرانۀ تولید ناخالص داخلی محاسبه شده بر اساس دلار ثابت بینالمللی

من شخصاً میخواهم این کشورها را بهعنوان کشورهای «تقریباً توسعهیافته» 2 به حساب بیاورم.

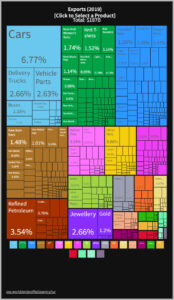

و ترکیه چطور این کار را انجام داد؟ با مراجعه به وبسایت آبزروِیتوری آو اکونومیک کامپلکسیتی، میبینیم که صادرات این کشور از تنوع خوبی برخوردار است اما بیشترین سهم آن مربوط میشود به کالاهای تولیدی بهویژه صنایع خودروسازی:

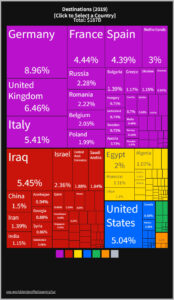

و همچنین تنوع مشتریان هم بسیار بالاست، اما سهم اصلی خرید مربوط میشود به کشورهای ثروتمند اروپایی:

باایناوصاف، در نگاه اول به نظر میرسد ترکیه مسیری کاملاً عادی از صنعتیشدن را طی میکند؛ انبوهی کالای کارخانهای تولید میکند و آنها را به مناطق ثروتمند همجوار میفروشد. نیمنگاهی به سایر آمارها هم این ماجرا را تأیید میکند. ترکیه بخش زیادی از تولید ناخالص داخلیاش -معادل ۳۲ درصد، درست مشابه کرۀ جنوبی- را صرف سرمایهگذاری میکند و سرمایهگذاری مستقیم خارجی هم از سال ۲۰۰۱ به این طرف در این کشور رونق گرفته است. تولید با ارزش افزودهاش ۱۹ درصد از اقتصاد ترکیه را تشکیل میدهد، یعنی حتی کمی بیشتر از آلمان و لهستان. هرچند سهم تولید در دهۀ ۲۰۰۰ افت کرد، اما این افت در دهۀ ۲۰۱۰ تاحدی جبران شد و به نحو قابلقبولی بالا باقی ماند. از شروع قرن جدید، تولید خودرو در این کشور شش برابر شده و حجم تولید خودرو در ترکیه حالا به حدود نصف تولید خودرو در آلمان رسیده است.

ترکیه را نمیتوان بهطور خاص اقتصادی صادراتمحور دانست. صادراتْ تنها ۲۹ درصد تولید ناخالص داخلی ترکیه را تشکیل میدهد، درمقایسه با ۵۶ درصد برای لهستان و ۶۱ درصد برای مالزی. اما از لحاظ چیزی که صادر میکند و چیزی که تولید میکند علیالظاهر میتوان گفت ترکیه بهطور کلی از مدل رشد موسوم به چانگ-استادول پیروی کرده است، یعنی سرمایهگذاری در بخشهایی از تولید که قابلیت دارد سطح بهرهوری کشور را ارتقا دهد و این ارتقای بهرهوری از راه جذب فناوریِ خارجی، یادگیری از طریق اجرا و فشار رقابت موجود در بازارهای پرفشارِ صادرات اتفاق بیفتد، بازارهایی که در آن هم کیفیت محصول اهمیت دارد و هم کاراییِ تولید.

تا اینجای داستان همهچیز خوب است. انتظارمان هم از اقتصاد جهانی این است که همینطور عمل کند و کشورهای فقیرتر صنعتی شوند و فاصلهشان را با کشورهای ثروتمندتر کم کنند. بله، زمانی که ترکیه، برای رسیدین به سطح بالای ثروت، لازم بود سراغ نوآوری برود و برندهایی با وجهۀ جهانی بسازد هر بار پای تعدیلی اجتنابناپذیر به میان میآمد، بااینحال دستیابی به سرانۀ تولید ناخالص داخلی ۲۸ هزار دلار -حدوداً معادل سرانۀ ایالاتمتحده در اواسط دهۀ ۷۰- دستاورد خارقالعادهای محسوب میشود.

اما در معرکۀ رونق بلندمدت ترکیه همیشه پای سه خرمگس در میان بوده است؛ اولی اتکا به استقراض خارجی بود. دومی عدمثبات سیاسی که درنهایت به سیاستگذاری اشتباه در اقتصاد کلان منجر شد و سومی هم عشق عجیب اردوغان به نرخ پایین بهره.

کار از کجا خراب شد؟

من تنها یک بار در سال ۲۰۱۸ برای مراسم عروسی یکی از دوستانم به ترکیه رفتهام (عاشق استانبول شدم و بیصبرانه منتظرم دوباره برگردم). وقتی رسیدم به آن کشور متوجه شدم با دلارهایی که در کیفم برده بودم، «خیلی» بیشتر از چیزی که برنامهریزی کرده بودم میتوانم لیر بخرم. در مسیر رسیدن به آنجا که بودم ارزش پول ترکیه سقوط کرده بود. و این شروع بحرانی بود که تا همین الان هم کاملاً تمام نشده است.

من تنها یک بار در سال ۲۰۱۸ برای مراسم عروسی یکی از دوستانم به ترکیه رفتهام (عاشق استانبول شدم و بیصبرانه منتظرم دوباره برگردم). وقتی رسیدم به آن کشور متوجه شدم با دلارهایی که در کیفم برده بودم، «خیلی» بیشتر از چیزی که برنامهریزی کرده بودم میتوانم لیر بخرم. در مسیر رسیدن به آنجا که بودم ارزش پول ترکیه سقوط کرده بود. و این شروع بحرانی بود که تا همین الان هم کاملاً تمام نشده است.

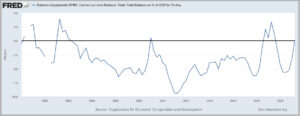

ریشۀ مشکل در استقراض خارجی بود. نرخ نسبتاً بالای سرمایهگذاری ترکیه با نرخ پساندازِ به همان اندازه بالا مطابقت ندارد و این یعنی یک کسری بزرگ در حساب جاری کشور:

تراز پرداختها (بیپیام۶ 3): تراز حساب جاری: مجموع: تراز مجموع در قالب درصد تولید ناخالص داخلی مربوط به ترکیه

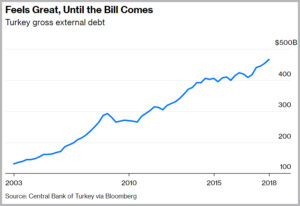

این امر به افزایش عظیم سهم بدهی خارجی 4ترکیه منجر شد:

وجود چند عامل دیگر این مشکل را تشدید کرد. یکی از عوامل این بود که هرچند بعضی از این سرمایهگذاریها همانطور که اشاره شد در صنایع تولیدیِ رونقدهندۀ بهرهوری انجام شده بود، اما مقدار قابلتوجهی از سرمایهها روانۀ املاک و مستغلات شده بود (به تشویق دولت اردوغان) یا اینکه بهوسیلۀ دولت صرف پروژههای دهانپرکن عمرانی شده بود. ازآنجاکه بسیاری از این پروژهها به دلایل سیاسیِ عوامگرایانه شروع یا تشویق شده بود نرخ بازگشت سرمایۀ بالایی نداشت و کشور را در وضعیتی قرار داد که جهت جریان ورودی سرمایه به آن بهسرعت معکوس شود. عامل دومی که اوضاع را بدتر کرد این بود که بخش زیادی از بدهیهای خارجی ترکیه کوتاهمدت بود و این کشور را بیشازپیش در برابر توقف ناگهانی سرمایهگذاری خارجی آسیبپذیر میکرد. همانطور که دو اقتصاددان ترک، اِی. ارینچ یِلدان و بورجو اونووار، در سال ۲۰۱۵ بهطعنه نوشتند:

رشد بعد از سال ۲۰۰۱ … عمدتاً ناشی از گسیلشدن جریان عظیم سرمایۀ مالی خارجی بود … نرخ بالای بهره در بازارهای داراییِ ترکیه باعث جذب سرمایۀ مالیِ کوتاهمدت شد و، درمقابل، فراوانیِ نسبی ارز خارجی به بالارفتن بیشازحد قیمت لیر انجامید …

۸۵ درصد از کسری حساب جاری کشور در سال ۲۰۱۲ … ازطریق جریانهای خالص ورودیِ سرمایهگذاریهای سبدی 5 و جریانهای ورودیِ سرمایههای ثبتنشده تأمین شده بود … جریانهای پولِ داغ، ازآنجاکه به سرمایهگذاریهای سبدی و جریانهای ورودیِ سرمایههای ثبتنشده متکی هستند، فرّارترین شکل سرمایه محسوب میشوند و همچنین حساسترین نوع سرمایه نسبت به نوسانهای ناگهانی سفتهبازی در ارزهای خارجی هم هستند …

استقراض خارجی عمدتاً با ساختار کوتاهمدتش شناخته میشود. افزایش خالص در سهم بدهی خارجیِ کوتاهمدت … موجب ۸۷ درصد کل افزایش در بدهی خارجی کشور است.

این مسئله ترکیه را آمادۀ وضعیت کلاسیک «توقف ناگهانی» در بازار نوظهور کرد، وضعیتی که در آن سرمایهگذاران خارجی تصمیم میگیرند پولشان را از کشور بیرون بکشند و ارزش پول ملی بهیکباره سقوط میکند. این اتفاقی است که در سال ۲۰۱۸ افتاد و میتوانید در نمودار حساب جاری ترکیه در بالا مشاهده کنید که وضعیت این کشور در سال ۲۰۱۸ از کسری به مازاد تغییر پیدا کرد. و در نمودار نرخ بهره میتوانید ببینید که بانک مرکزی ترکیه مجبور شد نرخها را بالا ببرد تا از بدترشدن وضعیت جریان خروجی جلوگیری کند.

اما حالا بیایید این سؤال را بپرسیم که چرا اردوغان تااینحد مشتاق بود که سرمایۀ خارجی را بهسمت بخشهایی هدایت کند که قرار نبود بهرهوری بلندمدت را رونق ببخشد و با این کار کشور را مستعد بحران کرد. پاسخ نسبتاً واضح برای این سؤال عدمثبات سیاسی است. ترکیه هیچگاه کشور خیلی باثباتی نبوده است، کودتاهای نظامی مکرر، تشدید مناقشههای داخلی و جنگهای خارجی و نیز شکافی همیشگی بین سکولارها و آنهایی که خواهان ورود بیشترِ مذهب به زندگی عمومی هستند (مثل اردوغان). در سال ۲۰۱۳ موج عظیمی از اعتراضات علیه اردوغان شکل گرفت که بعضی از آن اعتراضات با خشونت سرکوب شد و دهها نفر کشته و هزاران نفر زخمی شدند. در سال ۲۰۱۶ هم کودتای نافرجامی علیه اردوغان اتفاق افتاد که دور وسیعی از پاکسازیها به دنبال آن به جریان افتاد.

میبینیم که اردوغان در حکمرانیاش پیوسته با چالشهای داخلی مواجه بوده است. و هنگامی که رهبران پوپولیست حکمرانیشان به چالش کشیده شود یکی از واکنشهای رایجشان این است که رشد اقتصادی کوتاهمدت ایجاد کنند تا حمایت سیاسی جذب کنند، حتی اگر این کار به قیمت ازدسترفتن رشد بهرهوری بلندمدت باشد (درواقع چین نیز طی سالها به کرّات از این روش استفاده کرده است). این موضوع توجیه میکند که چرا اردوغان درگیر پروژههای عمرانی بزرگ شده و پولهای خارجی را به سمت املاک و مستغلات سرازیر کرده است.

درحقیقیت، از روی نمودار حساب جاری، میتوان دید که بعد از یک دورۀ ابتداییِ ثباتِ بعد از بحرانی که در سال ۲۰۰۸ شروع شد، ترکیه به عادت قبلیاش مبنی بر واردات انبوهی از سرمایههای خارجی برگشته است، درحالیکه در آن زمان رشد از اساس متوقف شده بود. با این کار لاجرم اقتصاد بیشازپیش آسیبپذیر میشود و بحران ادامه پیدا میکند.

و بعد اردوغان، بهعنوان حسن ختام این نمایش، شخصاً مشکلات موجود را با نظریۀ غریب نوفیشریاش، مبنی بر اینکه نرخ بهرۀ پایین ضد تورم است، وخیمتر کرد. یک سال پیش، زمانی که بحران واحد پول کشور دوباره آغاز شد، رئیس بانک مرکزی نرخ بهره را بالا برد اما اردوغان اخراجش کرد و یکی از همپالکیهایش را جانشین او کرد و او هم طبق خواست رئیسش نرخ بهره را پایین آورد.

راستش را بخواهید این کار جواب نمیدهد. کاهش نرخ بهره عدمقطعیت سیاستها را بالا برد، سرمایهگذارهای خارجی را فراری داد، لیر را در مسیرِ ثابتِ نزولی نگه داشت و حالا تورم در کشور سر به فلک میکشد. بهگمانم نظریۀ اردغان اشتباه بود.

چطور میتوان ترکیه را نجات داد؟

یک چیز خوبی که ترکیه دارد این است که (هنوز) کاری را که نوعاً آن را موجب اَبَرتورم میدانند انجام نداده است. منظور استفاده از خلق پول بهوسیلۀ بانک مرکزی برای تأمین هزینۀ استقراض دولت است. بدهی دولت دارد افزایش پیدا میکند، اما در حال انفجار نیست و هنوز تنها ۴۰ درصد تولید ناخالص داخلی است.

یک چیز خوبی که ترکیه دارد این است که (هنوز) کاری را که نوعاً آن را موجب اَبَرتورم میدانند انجام نداده است. منظور استفاده از خلق پول بهوسیلۀ بانک مرکزی برای تأمین هزینۀ استقراض دولت است. بدهی دولت دارد افزایش پیدا میکند، اما در حال انفجار نیست و هنوز تنها ۴۰ درصد تولید ناخالص داخلی است.

این کار احتمالاً کار تثبیت اقتصاد ترکیه و حل بحران چهارونیمسالۀ آن را آسانتر میکند. اما لازمۀ آن این است که اردوغان این طرز فکر را کنار بگذارد که نرخ پایین بهره تورم را کاهش میدهد. او میباید آن رفیقش را هم از بانک مرکزی برکنار کند و فردی پایبند به اصول را سر کار بیاورد که نرخ بهره را بالا ببرد و، تا فروکش کردن تورم، بالا نگه دارد.

افزایش نرخ بهره اندکی درد کوتاهمدت برای اقتصاد ترکیه در پی خواهد داشت، اما احتمالاً شدتش زیاد نخواهد بود. نرخ بهرۀ بالاتر برخی جریانهای ورودی پول خارجی را باز خواهد گرداند، کمااینکه بعد از افزایش نرخ بهره بهوسیلۀ بانک مرکزی در برههای از زمان در سال ۲۰۱۸ این اتفاق افتاد. ترکیه با این کار کمی زمان میخرد. دولت میتواند از این زمان برای پیادهسازی سیاستهایی استفاده کند که هم خانوارها و هم شرکتهای ترک را وادار کند تا میزان پساندازشان را افزایش دهند. این کار کمکم اعتیاد ترکیه به بدهیهای خارجی را کاهش میدهد و تراز حساب جاری را تثبیت میکند و خطر نابودی اقتصاد بر اثر خروج ناگهانی سرمایه در آینده را کاهش میدهد.

دست آخر، اردوغان باید از قدرت شبهدیکتاتوریاش استفاده کند و مسیر سرمایهگذاریها را از سفتهبازی در املاک و پروژههای عمرانیِ دهانپرکن اما توخالی دور کند و آن را به کانال صنایع تولیدی برگرداند. همانطور که چین هم دارد میفهمد، این تغییر جهت میتواند دردآور باشد، بنابراین باید این کار را بهتدریج و طی پنج سال یا بیشتر انجام داد. اما اساساً این کار مدل رشد ترکیه را از یک مدل ترکیبی به مدلی اصولیتر و مرسومتر تغییر میدهد. اردوغان باید همین حالا کتاب طرز کار آسیا6 را بخواند -کتابی که دست بر قضا وقتی در استانبول بودم آن را خواندم- و بعد برود سراغ خواندن کتاب عصر پارک چونگ هی7. همینجا به هرآنکه دستش به دفتر اردوغان میرسد توصیه میکنم نسخهای از هر دو کتاب را به هر کسی آنجاست برساند.

اگر اردوغان هر یک از این اقدامات را انجام دهد نشاندهندۀ تغییر جهتی قابلتوجه خواهد بود، اتفاقی بسیار غیرمعمول و تبدیلشدن از یک پوپولیست تفرقهانداز به یک صنعتگرای آیندهنگر. امید بر این است که تهدید قریبالوقوع بروز اَبَرتورم راهی برای تطهیر آن ذهن باز کند. توسعۀ ترکیه در دهههای ۲۰۰۰ و ۲۰۱۰ آنقدر خوب هست که نمیتوان آن را بهکل نادیده گرفت. هنوز هم زمان برای تغییر اوضاع هست … اما کم است.